Définition de l'assurance auto au tiers

L'assurance auto au tiers est la formule d'assurance la plus simple dans la mesure où elle inclut essentiellement la garantie responsabilité civile. Selon les compagnies d'assurances, elle peut vous couvrir avec la garantie défense pénale et recours suite à un accident et vous protéger avec la garantie du conducteur.

L'assurance responsabilité civile indemnise uniquement le tiers d'un sinistre dont vous êtes reconnu responsable. Elle prend en charge les dommages matériels et corporels. En clair, cette assurance auto ne vous permet pas d'obtenir une indemnisation pour les dommages causés à votre véhicule lorsque vous êtes responsable d'un accident.

L'assurance auto au tiers est-elle obligatoire ?

Oui, l'assurance auto est obligatoire pour tous les véhicules terrestres à moteur selon l'article L.211-1 du Code des assurances. Cet article impose de souscrire a minima une assurance au tiers afin de protéger les victimes des accidents de la route.

Le défaut d'assurance est sanctionné par une amende forfaitaire de 500 € minorée à 400 € et majorée à 1 000 € selon le délai de paiement. En cas de récidive, cette demande peut atteindre 3 750 € et être assortie de peines complémentaires comme une suspension de permis de conduire.

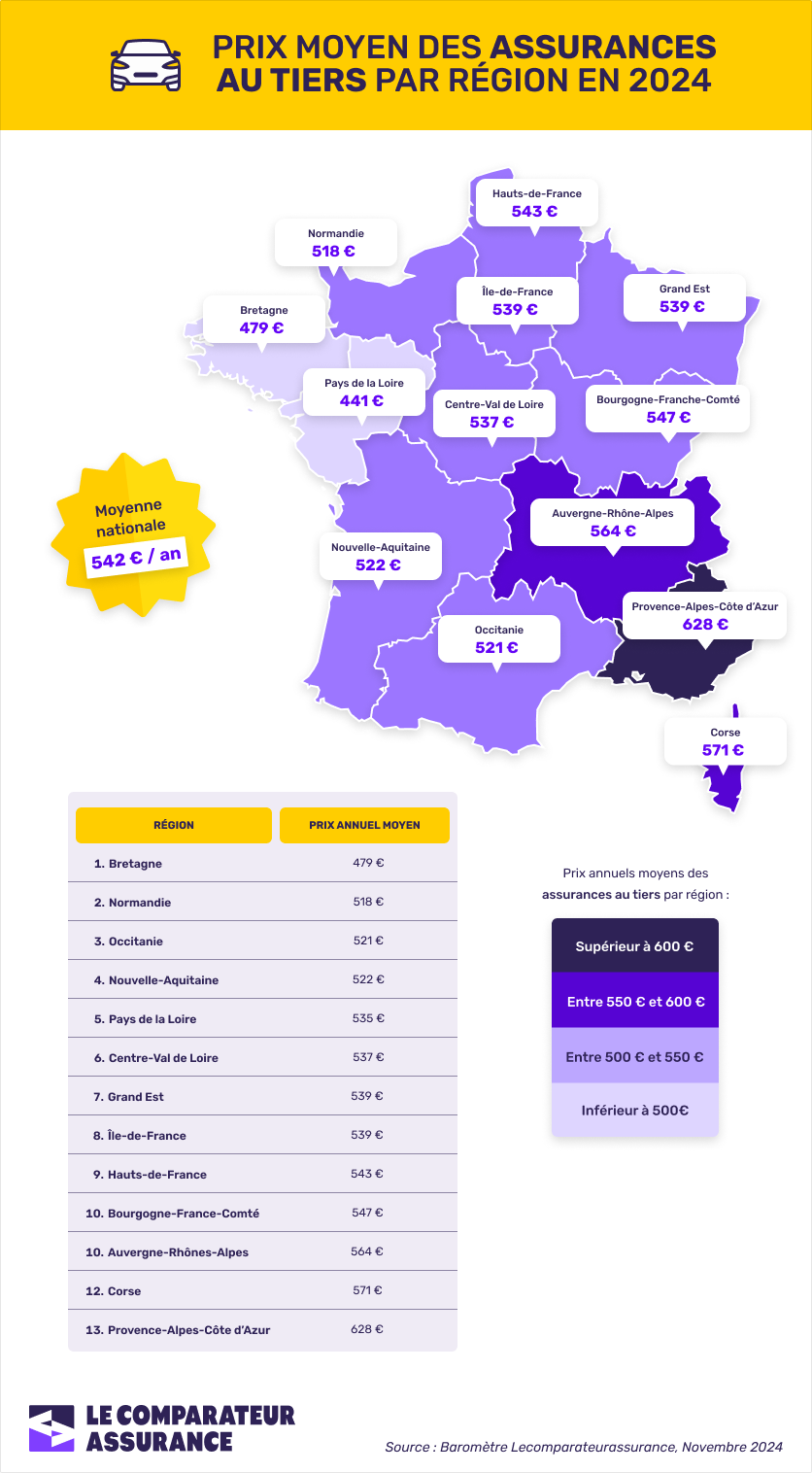

Classement des prix des assurances au tiers par régions

En 2024, le prix moyen d'une assurance auto au tiers s'élève à 542 € par an, avec des écarts notables selon les régions. Les Pays de la Loire (441 €) affichent le tarif le plus bas, tandis que la Provence-Alpes-Côte d'Azur (628 €) reste la région la plus chère pour cette couverture.

Quand souscrire une assurance au tiers ?

Avec ses garanties de base, l'assurance auto au tiers n'est pas la plus protectrice. Aussi, elle ne répond pas à tous les besoins. Faisons le point sur les situations dans lesquelles il est judicieux de s'assurer au tiers.

Vous possédez un véhicule de faible valeur

L'assurance au tiers ne prend pas en charge les dommages causés à votre voiture. Cette formule est adaptée aux voitures d'occasion ayant un certain nombre d'années et dont la valeur est faible. En effet, la compagnie d'assurances vous indemnise selon la valeur de l'Argus. Inutile de payer une formule tous risques pour espérer une indemnisation qui ne sera pas à la hauteur de vos attentes pour acheter une nouvelle voiture si la vôtre est hors d'usage.

Vous utilisez peu votre voiture

Moins vous roulez, plus vous limitez le risque d'être responsable d'un sinistre. De ce fait, si vous utilisez de manière très occasionnelle votre voiture, une assurance au tiers peut suffire. Cette assurance auto est parfaitement adaptée pour une voiture secondaire un peu ancienne.

Vous êtes jeune conducteur

Les jeunes conducteurs paient une surprime liée à leur manque d'expérience. La première année, le montant de leur cotisation est deux fois plus élevé par rapport à celui d'un conducteur expérimenté pour les mêmes garanties et à voiture équivalente. L'assurance au tiers étant la moins chère, elle permet de limiter l'impact de la surprime de l'assurance auto jeune conducteur.

Vous avez un malus

Si vous avez été pénalisé par un malus suite à un sinistre responsable, votre prime a augmenté. Pour limiter le poids de la majoration d'une assurance pour malussé sur votre budget, c'est peut-être le moment de passer à une assurance au tiers le temps de retrouver un bonus.

Vous avez été résilié par votre assureur

Non-paiement des cotisations, déclarations mensongères, sinistres trop nombreux, les compagnies d'assurances peuvent résilier votre contrat. Or une assurance pour résilié est bien plus chère, l'assurance auto au tiers est, là encore, la solution pour réduire vos dépenses.

Les limites de l'assurance auto au tiers

L'assurance au tiers ne couvre pas les dommages causés au conducteur et les dégâts matériels de son véhicule. Dans le cas où il n'y aurait pas de responsable désigné, le Fonds de Garantie des Assurances Obligatoires (FGAO) indemnise le conducteur couvert par l'assurance auto au tiers.

L'assurance auto au tiers simple ne couvre pas certains sinistres comme le vol, l'incendie, le vandalisme, la dégradation due aux catastrophes naturelles, ou encore le bris de glace. Elle n'inclut généralement pas d'assistance ou protection juridique.

Le tiers complémentaire est une alternative à envisager. Elle permet de bénéficier de la garantie responsabilité civile ainsi que, généralement, de la garantie bris de glace de la garantie vol et incendie.

L'assurance auto tous risques est, quant à elle, plus protectrice. Souscrire une assurance auto qui assure tous les risques permet de bénéficier de la garantie dommages tous accidents et, ainsi, d'obtenir une prise en charge des frais, même si vous êtes responsable de l'accident.

Les garanties optionnelles de l'assurance au tiers

Avec une assurance au tiers, en cas d'accident responsable, vous n'êtes pas protégé si vous subissez des dommages matériels. C'est pourquoi il est possible d'envisager une assurance au tiers complémentaire permettant de bénéficier des garanties suivantes :

- incendie ;

- vol ou tentative de vol ;

- bris de glace ;

- catastrophes naturelles.

Cette assurance également nommée « tiers Plus » varie selon les assureurs, chacun ajoute les garanties assurance auto de son choix. Comparez bien les offres pour souscrire une formule au tiers complémentaire adaptée à votre besoin précis.

Le prix de l'assurance au tiers

Le prix de l'assurance auto est notamment consécutif aux garanties souscrites. Avec une formule au tiers, vous pouvez espérer réduire de manière très importante le montant de votre prime d'assurance.

Il sera également influencé par d'autres paramètres comme l'expérience du conducteur, les caractéristiques de la voiture ou encore le coefficient de bonus-malus. Le prix de l'assurance étant variable d'une compagnie d'assurances à l'autre, il est fortement conseillé de comparer les offres avant toute souscription. Notre comparateur d'assurances auto vous propose en quelques minutes de trouver, à garanties équivalentes, l'assurance au tiers la moins chère.

| Assureur | Garanties | Notre avis | Tarif (à partir de) | Offre |

88 €/an |

| Avantages :

| Je compare | |

113 €/an |

| Avantages :

| Je compare | |

125 €/an |

| Avantages :

| Je compare | |

129 €/an |

| Avantages :

| Je compare | |

132 €/an |

| Avantages :

| Je compare |

Assurance au tiers et assurance tous risques : quelle différence ?

Tandis que l'assurance au tiers est la couverture de base, l'assurance auto tous risques est la plus complète. Pour bien comprendre la différence entre assurance au tiers et tous risques, voici un tableau récapitulatif des garanties généralement proposées par les assureurs.

| Garantie | Assurance au tiers | Assurance tous risques |

|---|---|---|

| Responsabilité civile | V | V |

| Garantie du conducteur | V | V |

| Défense pénale et recours suite à un accident | V | V |

| Incendie | X | V |

| Bris de glace | X | V |

| Vol | X | V |

| Tempêtes | X | V |

| Catastrophes naturelles | X | V |

| Dommages tous accidents | X | V |

| Assistance panne 0km | X | V |

Questions fréquentes sur l'assurance au tiers

Pourquoi prendre une assurance auto au tiers ?

Souscrire une assurance auto au tiers permet de respecter votre obligation légale d'assurance. Si elle ne propose qu'une formule de base, elle permet de ne pas être sanctionné pour défaut d'assurance. Elle vise aussi à indemniser la victime d'un accident dont vous êtes responsable.

Quelles sont les garanties d'une assurance au tiers ?

L'assurance au tiers inclut essentiellement la garantie responsabilité civile. Selon les assureurs, elle peut vous couvrir au titre de la garantie défense pénale et recours suite à un accident ou encore de la garantie du conducteur. Comparez les offres pour découvrir les formules des différentes compagnies d'assurances.

Quand passer à l'assurance au tiers ?

Il est souvent conseillé de passer d'une formule tous risques à une assurance au tiers lorsque votre voiture a 10 ans. Toutefois, il n'existe pas de règle générale. Certains vont passer au tiers au bout de 7 ans. D'autres vont conserver jusqu'au bout une formule tous risques pour être sûrs d'être indemnisés, quelles que soient les circonstances du sinistre, surtout s'ils parcourent de nombreux kilomètres chaque année.